本日、お金のデザイン社の「THEO」の口座開設が完了しました。ということで、初期設定を見ていきたいと思います。

プラン作成「あなたのことを教えて下さい」

まずはプランの作成です。ここが”ロボ・アドバイザー”一番のキモです。

プラン作成では、以下の5つの質問が聞かれます。

Q. 私はいま____歳です。

Q. 私には、資産運用の経験が

- ある程度あります

- 豊富にあります

- ほとんどありません

※目安として株式などのリスク資産への投資経験が5年以上あれば豊富、1年未満であればほとんどないとお考えください。

Q. 資産運用では、元本の安全性を

- 何よりも重視します。

- ある程度、重視します。

- 重視せず、高い収益を目指します。

Q. 投資した資産が値下がりしたら

- 値上がりを期待し、買い増します。

- 少しだけ買い増します。

- 何もせず、そのまま保有します。

- 値動きを見て売却を検討します。

- 損失拡大を恐れ、すぐ売却します。

※価格変動リスクを許容できる方には、価格変動を伴う一方で期待収益が高い株式などの投資対象を増やしたプランをご提案します。

Q. インフレが起きて、手持ち資産が目減りする心配を

- かなりしています。

- ある程度しています。

- それほどしていません。

- ほとんどしていません。

- 意識したことがありません。

※現預金はインフレに弱い資産です。もし現預金で多くの資産を持っている場合は影響を強く受けます。

このアンケートの時点で結構突っ込みどころがあります(笑)。まずですね、皆さんが投資しようと思った時、その理由はなんでしょうか? そりゃあね、お金が欲しいからでしょう。儲かりたいからでしょう。私みたいに「面白そう」みたいなのは少数派だと思います(笑)。上記の質問は、個人的にはあんまり意味があるようには思えません。例えば年齢と投資経験。これはおそらくリスク許容度の算定でしょう。若ければリカバリーの期間があるからリスクが取りやすい。投資経験がない人は下落基調のときにパニックになりやすいからリスク許容度を抑えたい。そういうことだと思います。その次の元本の安全性はもっと直接的ですね。これって、本来ならば投資金額で調整するべき話なんですね。確定拠出年金みたいに元手が決まっている場合には有効なんですが、投資はべつに全財産を突っ込むわけじゃないですから。基本的にはがっつり儲かる商品に、自分が許容できる分量を投資して、残りを定期預金とかで安全に確保するというのが正しいリスク調整の仕方です。

4問目はひどいです。「投資した資産が値下がりしたら?」。下がった理由によりますね(笑)。第三次世界大戦が起きて暴落したなら、私は速攻で現金化します。そして現物資産を買います。一方、もしそれがリーマンショックやブレクジットみたいな一時的な暴落なら、私は全力で買い増します。これは一般論では言えないです。

その次のインフレの話なんかも、一番大事な「どこの国の通貨がインフレしたか」が書いてません。いま、まさにいま、2016年末に日本円は猛烈な速さでインフレしています。11月頭に1ドル103円だったのに、今日の時点では1ドル118円です。たった一ヶ月半で14.5%もインフレしました。でも、このくらいインフレする分にはウェルカムです(笑)。これが200%とかになったらヤバイですけど、、、。

とまぁこんなアンケートのあと、オススメのポートフォリオが出てまいります。

このポートフォリオで行きます!

ではポートフォリオの御開帳です。

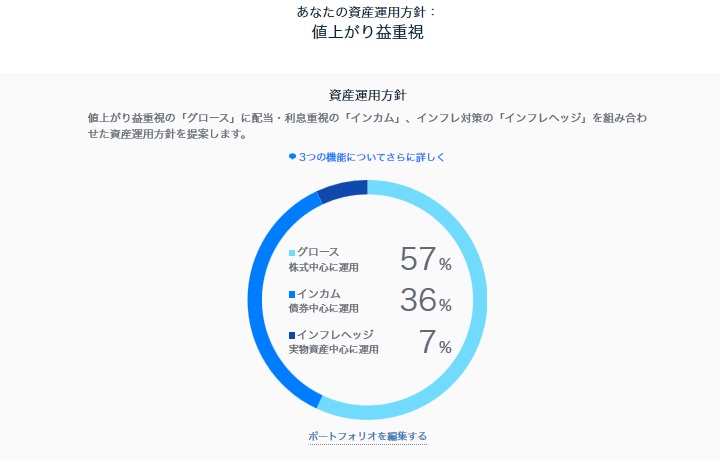

THEOでは、資産を「グロース」「インカム」「インフレヘッジ」という3つに大別します。グロースは株、インカムが債券、インフレヘッジがコモディティ(現物資産)です。

いまの世界経済は全体的に株が上がって債券が下がるトレンドですから、極力債券は持ちたくないというのが正直なところです。まぁでもせっかくなのでここは一枚噛んでみましょう。人柱ですから(笑)。

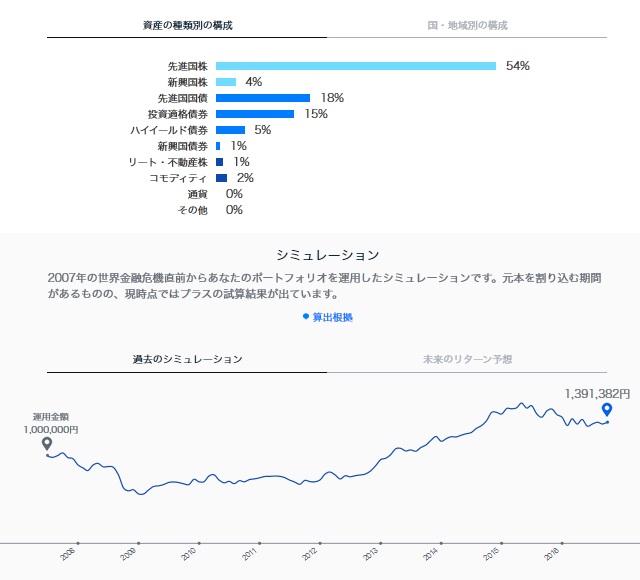

さて、続きまして各資産への分配と予想ターゲットのグラフです。

アメリカ市場のリターンが大体3%ですから、この予測はそこそこイケてる気がします。もちろんここから手数料1%が抜かれます。また、日本で米国株を買うと、配当には約28%の税金がかかります。アメリカでの源泉徴収で10%、さらにそこから日本で源泉分離課税と住民税と復興税で20.315%です。90% * 79.685% = 71.7165% が手取りです。ですから、このグラフから見る実際の予想リターンは、「約1.6%」となります。それならTOPIX ETFでも買えばいいじゃんと思ったそこのあなた!!! 私もそう思います(笑)。

構成予定の銘柄と信託報酬

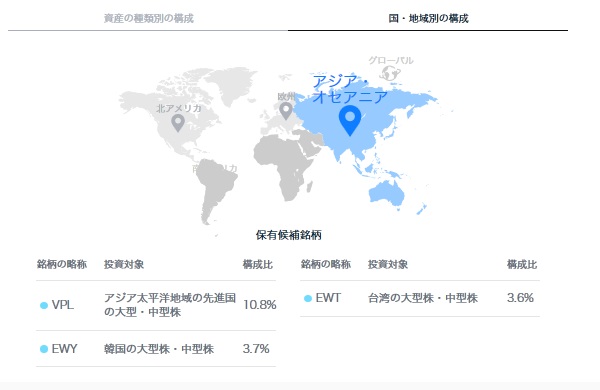

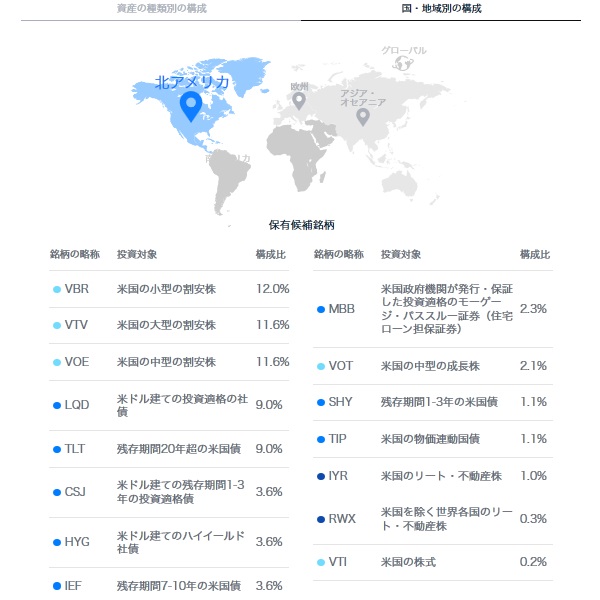

さらに細かい候補銘柄も出てきましたので貼り付けておきます。

| ティッカー | 内容 | 信託報酬 |

|---|---|---|

| DBC | コモディティの先物 | 0.12% |

| IAU | 金(現物) | 0.25% |

| SLV | 銀(現物) | 0.50% |

| ティッカー | 内容 | 信託報酬 |

|---|---|---|

| VPL | アジア・太平洋地域の先進国の大型・中型株 | 0.12% |

| EWY | 韓国の大型株・中型株 | 0.62% |

| EWT | 台湾の大型株・中型株 | 0.62% |

| ティッカー | 内容 | 信託報酬 |

|---|---|---|

| EWG | ドイツの大型株・中型株 | 0.48% |

| VGK | ユーロ圏の大型株 | 0.12% |

| ティッカー | 内容 | 信託報酬 |

|---|---|---|

| VBR | 米国の小型の割安株 | 0.08% |

| VTV | 米国の大型の割安株 | 0.08% |

| VOE | 米国の中型の割安株 | 0.08% |

| LQD | 米ドル建ての投資適格の社債 | 0.15% |

| TLT | 残存期間20年超の米国債 | 0.15% |

| CSJ | 米ドル建ての残存期間1-3年の投資適格債 | 0.20% |

| HYG | 米ドル建てのハイイールド社債 | 0.50% |

| IEF | 残存期間7-10年の米国債 | 0.15% |

| MBB | バークレイズ米国MBSインデックス | 0.29% |

| VOT | 米国の中型の成長株 | 0.08% |

| SHY | 残存期間1-3年の米国債 | 0.15% |

| TIP | 米国の物価連動国債 | 0.20% |

| IYR | 米国のリート・不動産株 | 0.44% |

| RWX | 世界のリート・不動産株(米国除く) | 0.59% |

| VTI | 米国の株式 | 0.05% |

こんなに銘柄を細切れにするのはなぜなんだろうか、、、、。もしやリバランスのタイミングで同系統インデックスの別銘柄に頻繁に乗り換えるのでしょうか? それやられると税コストが凄いことに、、、。ちなみに「ウェルスナビ」だとトータルでも10銘柄ぐらいらしいです。

あとちょっと気になるのは、信託報酬が高い銘柄がちらほらあるんですね。もともと全体のラップ代でTHEOに1%持っていかれるので、せめて構成ETFの信託報酬はもっと抑えてほしかったかなと思います。

とまぁこんな感じで早くもちょっと懐疑的なのですが、ものは試しです。レッツTHEO!

ちなみに、いま1ドル118円なので、投資開始のタイミングとしてはかなり微妙です^^; やってることは入金した円をドルに買えてアメリカ市場を介して運用するということですから、「利率の良い外貨預金」という認識が的を射ている気がします。